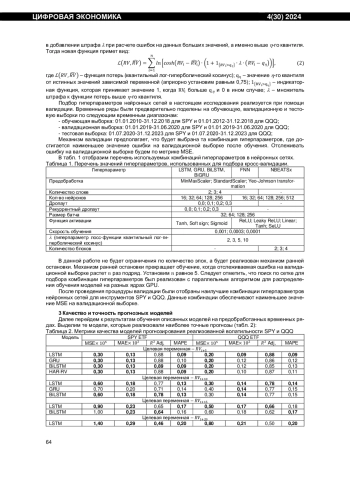

В данной работе рассматривается задача многопериодного прогнозирования реализованной волатильности (realized volatility, ) и системного бэк-тестирования торговых стратегий для опционов на торгуемые биржевые фонды (Exchange-Traded Fund, ETF). Цель исследования - построение моделей глубокого обучения для многопериодного прогнозирования волатильности активов, таких как SPY и QQQ, и проверка эффективности прогнозов в рамках бэк-тестирования опционных стратегий. Для прогнозирования было использовано несколько архитектур нейронных сетей: LSTM, GRU, BiLSTM, BiGRU, FNN и NBEATSx, а также базовая эконометрическая модель HAR-RV для сравнения. В исследовании вводится новая функция потерь, квантильный лог-гиперболический косинус, для повышения точности прогнозов на высоких значениях волатильности. Точность моделей оценивалась на основе метрик MSE, MAE, MAPE и скорр., что показало превосходство рекуррентных архитектур. С целью апробации в условиях различных рыночных сценариев полученные прогнозы реализованной волатильности были использованы в бек-тестировании двух опционных стратегий: стрэддл и v-скальпинг.

Идентификаторы и классификаторы

В условиях высокой неопределенности на финансовых рынках прогнозирование реализованной волатильности становится ключевым аспектом для инвесторов и трейдеров. Задача состоит в том, чтобы построить прогноз будущей реализованной волатильности на основе исторических данных, что позволяет более эффективно управлять рисками и принимать обоснованные инвестиционные решения.

В рамках исследования представлены модели, которые единоразово способны производить прогноз временного ряда на несколько периодов вперед. Подобное моделирование именуется многопериодным прогнозированием. В данном случае модели обучаются прогнозировать

Список литературы

1. Dacorogna M. M. et al. Modelling short-term volatility with GARCH and HARCH models //Available at SSRN 36960. - 1997.

2. Corsi F. A simple approximate long-memory model of realized volatility //Journal of Financial Econometrics. - 2009. - Т. 7. - №. 2. - С. 174-196.

3. Corsi F. et al. The volatility of realized volatility //Econometric Reviews. - 2008. - Т. 27. - №. 1-3. - С. 46-78.

Выпуск

Другие статьи выпуска

В настоящей статье рассматриваются вопросы технологического суверенитета России и цифровизации экономики нашей страны, представлены результаты исследования по оценке потенциала российского рынка цифрового радиорелейного оборудования и оптических мультиплексоров, необходимых для операторов связи в процессе цифровизации.

В статье рассмотрено влияние общемировой ситуации на рынок строительных услуг и материалов в Москве и Московской области на примере кризиса, вызванного пандемией Covid-19. С использованием статистики и сравнительного анализа проанализировано, как в разные периоды пандемии изменялся спрос на строительство домов, какие технологии строительства были в приоритете и как исходя из спроса изменялись предложение и цены. Рассмотрена взаимная корреляция цен на пиломатериалы и газосиликатные блоки в ситуации, когда отрасль находилась под внешним давлением. Выявлены факторы, влияющие на стоимость строительных материалов и работ, предложены способы нивелирования рисков для строительных организаций при работе в кризисной ситуации.

В статье рассматриваются возможности использования цифровых платформ в бартерной торговле. Исследуется роль бартера на современном этапе в условиях ужесточения экономических санкций и торговых войн на примере цифровой платформы, получившей патент в бюро США и Японии на перемещение ценностей с помощию технологии распределенного реестра (блокчейн) и являющейся интеллектуальной собственностью ее создателя.

Интеграция искусственного интеллекта (ИИ) в стратегии маркетинга становится ключевым направлением для современных компаний, стремящихся улучшить свои конкурентные позиции и повысить операционную эффективность. В эпоху цифровой трансформации ИИ предоставляет мощные инструменты для автоматизации, аналитики и персонализации маркетинговых усилий. ИИ способен анализировать огромные массивы данных, выявляя закономерности и предсказывая потребительское поведение, что значительно улучшает качество принятия решений в маркетинге. Применение алгоритмов машинного обучения позволяет компаниям не только оптимизировать рекламные кампании, но и значительно улучшить взаимодействие с клиентами через автоматизированные системы, такие как чат-боты, которые могут предоставлять круглосуточную поддержку без привлечения человеческих ресурсов. Однако внедрение ИИ в маркетинг требует значительных ресурсов, включая качественные данные для обучения моделей и специализированные навыки для разработки и поддержки таких систем.

Сенсорная активность мозга является необходимым компонентом психических и физиологических процессов, связанных с восприятием информации и возникновением различных заболеваний, в том числе обусловленных нарушением периферических границ поля зрения, отслоением сетчатки глаза и других. В данной статье рассматривается возможность создания отечественного аналога периметра для офтальмологической диагностики полей зрения. Глаукома прогрессирует, не вызывая симптомов, пока заболевание не достигнет стадии тяжелого повреждения нервов. Для замедления прогрессирования заболевания необходимо раннее вмешательство и наблюдение за развитием течения болезни. Именно поэтому принято решение изучить возможность использования методов графической обработки периметрических изображений с дальнейшей возможностью использования методов машинного обучения.

Статья является второй из серии статей, в которых описывается разработка языка программирования Тривиль. В первой статье описывался первый этап разработки языка: определение целей, требований и критериев выбора. Эта статья содержит обоснование основных языковых решений. Как и вся серия, статья нацелена, большей частью не на программиста, который использует язык, а на разработчика языков программирования.

Это первая статья из серии статей, в которых описывается разработка языка программирования Тривиль: от рассуждения о необходимости разработки нового языка, определения целей и требований и до выбора и обоснования конкретных языковых решений. Статьи, в основном, нацелены не на программиста, который использует язык, а на разработчика языков программирования. В статьях автор использует опыт лекций о разработке языков в МФТИ, ИТМО и Университете Иннополиса.

На основе материалов исследования, проведенного в рамках тренинга в одной из крупных российских компаний, показано, что метод исследования социальных представлений является эффективным инструментом для изучения удовлетворенности сотрудников работой. Возможность анонимных ответов, а также проективный характер методики позволили избежать социально-желательных ответов и вовлечь в работу большинство участников. Используемая методика позволила выявить ключевые аспекты восприятия работы и происходящих трансформаций на новом этапе развития команды.

Экономическая модернизация и технологическое развитие страны всё больше связывают с мерами по укреплению международного сотрудничества и развитию возможностей взаимодействия в области высоких технологий. Если в 2015 г. развитие получили меры по усилению диалога между государством и бизнесом (деловые форумы с представителями органов власти, программы поддержки малого и среднего бизнеса, меры поддержки экспортеров), то сегодня на фоне ужесточения глобальной технологической конкуренции, роста протекционизма и феномена экстерриториальных экономических ограничений, внимание обращено на развитие международного технологического сотрудничества. Причём последнее приобретает не только стратегическую значимость, но, попадая в сферу экономической безопасности России, также получает иное наполнение в качестве объекта исследования. Новое понимание этого явления показал прошедший в сентябре 2024 года Международный технологический конгресс. Его центральной темой стало технологическое партнёрство и возможности для его развития между странами, в том числе, в рамках БРИКС. Отраслевые вопросы красной нитью связывала тема сотрудничества, надежного и долгосрочного партнёрства как основы технологического суверенитета. Данная статья вносит вклад в обсуждение темы технологического суверенитета, представляя позицию бизнеса в сообщениях участников конгресса. Эта позиция соотносится с возможными барьерами на пути к технологическому суверенитету и научными методами их преодоления. Подробного рассмотрения заслужили технологии искусственного интеллекта как одно из направлений сотрудничества и достижения в этой сфере, озвученные участниками конгресса.

Статья посвящена исследованию интеграции аналитических методов в цифровой маркетинг юридических услуг, с акцентом на их применение для расчёта компенсаций, убытков правообладателей и ставок роялти в серийных делах о нарушении прав на объекты интеллектуальной собственности. Методы позволяют устранять типовые ошибки, оптимизировать стратегии защиты и прогнозировать исходы судебных разбирательств, одновременно повышая эффективность маркетинга юридических услуг. Рассматриваются кейсы с товарным знаком «Angry Birds». Исследование будет полезно IP-юристам, экспертам и оценщикам, стремящимся внедрить современные подходы для усиления конкурентных преимуществ и расширения клиентской базы.

В статье излагается подход к математической теории экономического равновесия на основе последовательного применения принципа двойственности, привнесенного Л. В. Канторовичем из функционального анализа в выпуклый анализ, в линейное программирование и в экономику. Показано, что, следуя принципу двойственности, можно переписать все элементы известных моделей экономического равновесия на языке сопряженных пространств, сопряженных конусов и сопряженных полиэдров. Это позволяет очистить математические конструкции, используемые в теории общего экономического равновесия, от шлейфа идеологических догм, придать им в отдельных случаях новую интерпретацию и эффективно использовать в реальной экономике.

Статистика статьи

Статистика просмотров за 2025 - 2026 год.

Издательство

- Издательство

- ЦЭМИ РАН

- Регион

- Россия, Москва

- Почтовый адрес

- 117418, Москва, Нахимовский пр, 47

- Юр. адрес

- 117418, Москва, Нахимовский пр, 47

- ФИО

- Альберт Рауфович БАХТИЗИН (Директор)

- E-mail адрес

- albert.bakhtizin@gmail.com

- Контактный телефон

- +7 (499) 1290822